令和8年度税制改正大綱(自由民主党・日本維新の会)

自由民主党、日本維新の会両党が令和7年12月19日に「令和8年度税制改正大綱」を発表しました。下記に税目ごとのポイントをまとめました。

1.法人税

| 項目 |

内容 |

適用時期 |

| 少額減価償却資産の取得価額の特例の見直し (減税) |

中小企業経営強化税制の工具、器具及び備品の取得価額要件について、40万円以上(現行:30万円以上)に引上げなどを行う。 |

令和8年4月1日から令和11年3月31日まで |

| 賃上げ促進税制の廃止・縮小 (増税) |

給与等の支給額が増加した場合の税額控除制度について次の措置を講ずる(所得税も同様)

- 全法人(大企業)向けの措置は令和8年3月31日をもって廃止する常時使用する

- 従業員の数が2,000人以下である法人については適用期限を令和9年3月31日までとし、令和8年4月1日から令和9年3月31日までの間に開始する事業年度について次のとおり見直す

イ 原則の税額控除率(10%)が適用できる場合を、継続雇用者給与等支給額の増加割合が4%以上(現行:3%以上)である場合とする

ロ 継続雇用者給与等支給額の増加割合が4%以上である 場合に税額控除率に15%を加算する措置を、その増加割合が5%以上である場合に税額控除率に5%(その増加割合が6%以上である場合には、15%)を加算する措置とする

ハ 教育訓練費に係る上乗せ措置は廃止する。

|

左記のとおり |

2.所得税

| 項目 |

内容 |

適用時期 |

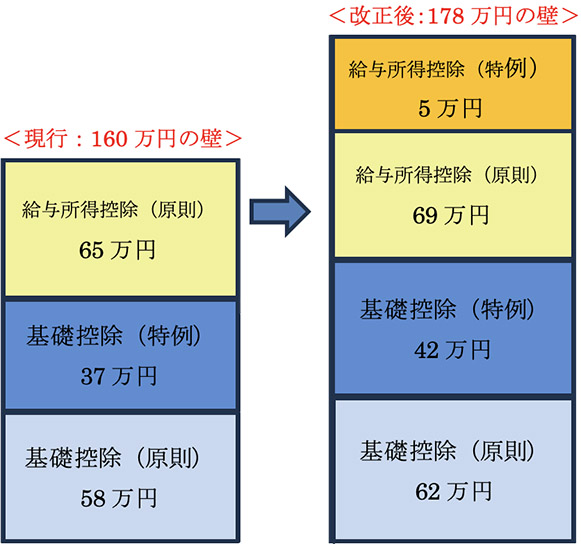

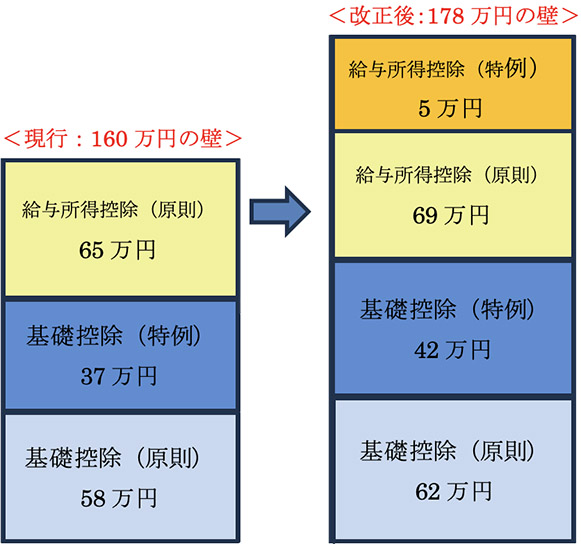

| 基礎控除・給与所得控除の引上げ (減税) |

- 基礎控除(原則):現行58万円から62万円へ引き上げる。(合計所得金額2,350万円超から逓減する)

※所得税のみ(住民税は43万円から変更なし)

- 基礎控除(特例):令和8年、令和9年の合計所得金額が489万円以下である場合、基礎控除を42万円上乗せする。489万円超655万円以下は5万円上乗せする。

- 給与所得控除(原則):65万円の最低保証額を69万円に引き上げる

- 基礎控除(特例):令和8年及び令和9年は最低保証額を5万円引き上げる

|

令和8年1月1日から |

| 特定の基準所得金額の課税の特例の見直し (増税) |

特定の基準所得金額の課税の特例について、特例対象者を個人で基準所得金額が1億6,500万円(現行:3億3,000万円)を超えるものとするとともに、税率を30%(現行:22.5%)に引き上げる。 |

令和9年1月1日から |

| 青色申告特別控除の引き上げ (減税) |

- 65万円の青色申告特別控除について、電磁的記録の保存を行っている場合は75万円に引き上げる

- 55万円の青色申告特別控除について、e-Tax にて提出した場合は65万円に引き上げる

|

令和9年1月1日から |

3.消費税

| 項目 |

内容 |

適用時期 |

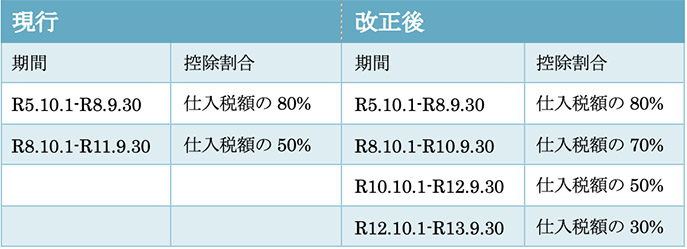

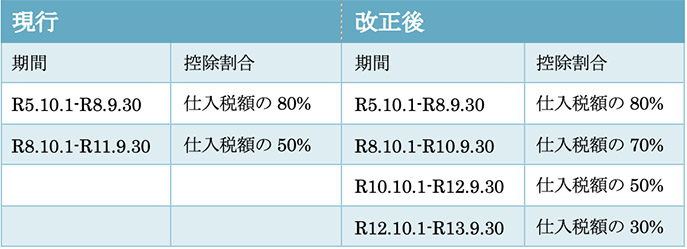

| インボイス制度の経過措置の見直し (減税) |

- 売上の消費税額の2割を納付する2割特例は令和8年9月30日が属する課税期間で終了し、令和9年と令和10年は、個人事業主に限り、売上の消費税額の3割を納付する3割特例を創設する。

- 免税事業者からの課税仕入れに係る税額控除に関する経過措

置を以下のとおり見直す

|

左記のとおり |

4.相続税・贈与税

| 項目 |

内容 |

適用時期 |

| タワマン節税・不動産小口化商品の評価方法の見直し (増税) |

- 貸付用不動産の評価方法の見直し

被相続人等が課税時期前5年以内に新築もしくは購入した一定の賃貸用不動産については、通常の取引価額に相当する金額によ

って評価する。通常の取引価額に相当する金額については、基本的には、取得価額に課税時期までの相場変動を加味した金額の80%相当額によって評価する。

- 不動産小口化商品の評価方法の見直し

小口化された貸付用不動産については、その取得時期に関わらず、課税時期における通常の取引価額に相当する金額によって評価することとする。

|

令和9年1月1日から |

| 特例承継計画等の提出期限の延長 (減税) |

非上場株式等に係る相続税・贈与税の納税猶予の特例制度について、特例承継計画の提出期限を以下のとおり延長する

|

左記のとおり |

-トピックス